애플 맥북의 cpu 성능이 2배~4배 향상되어 나온 다는 소식

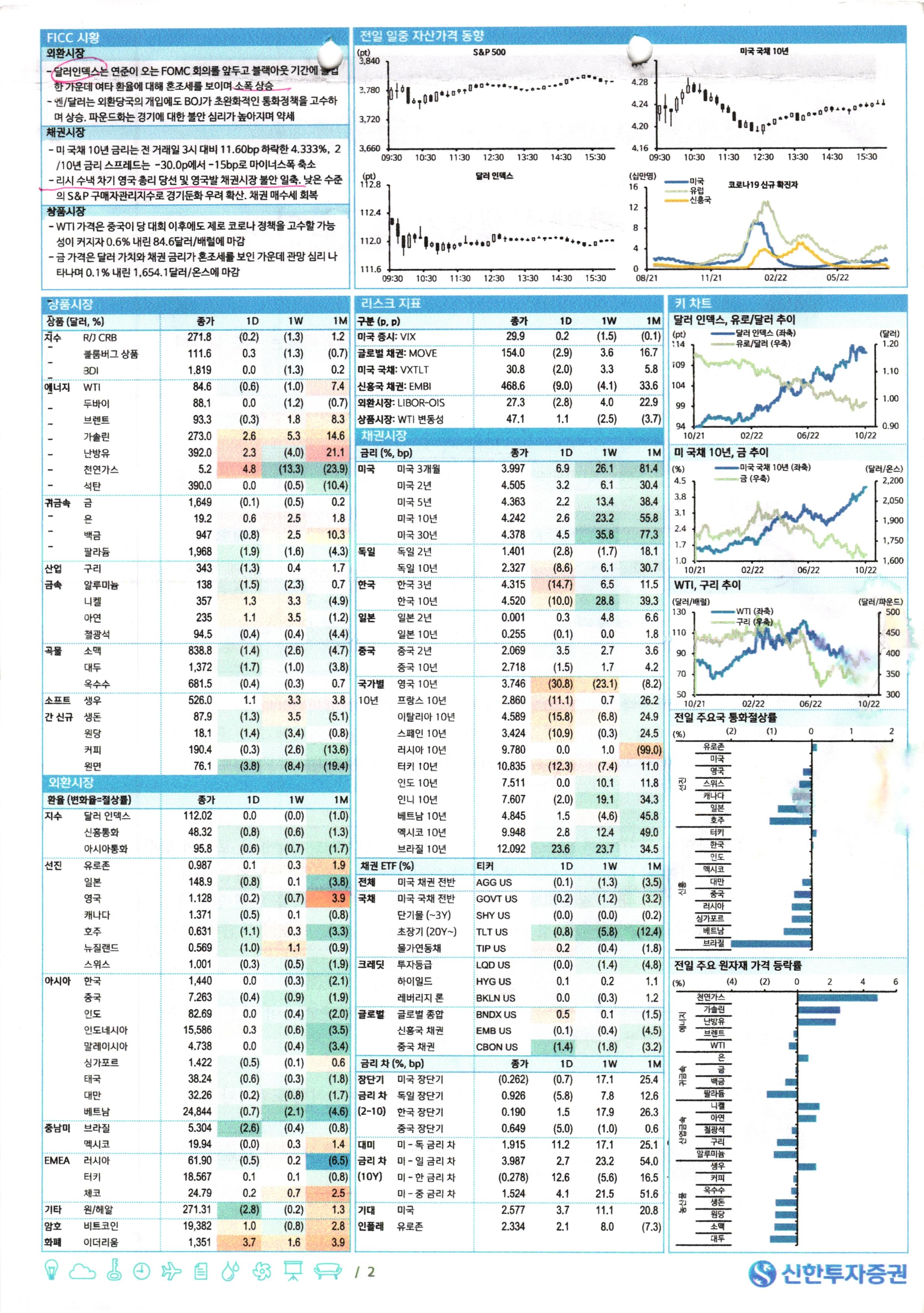

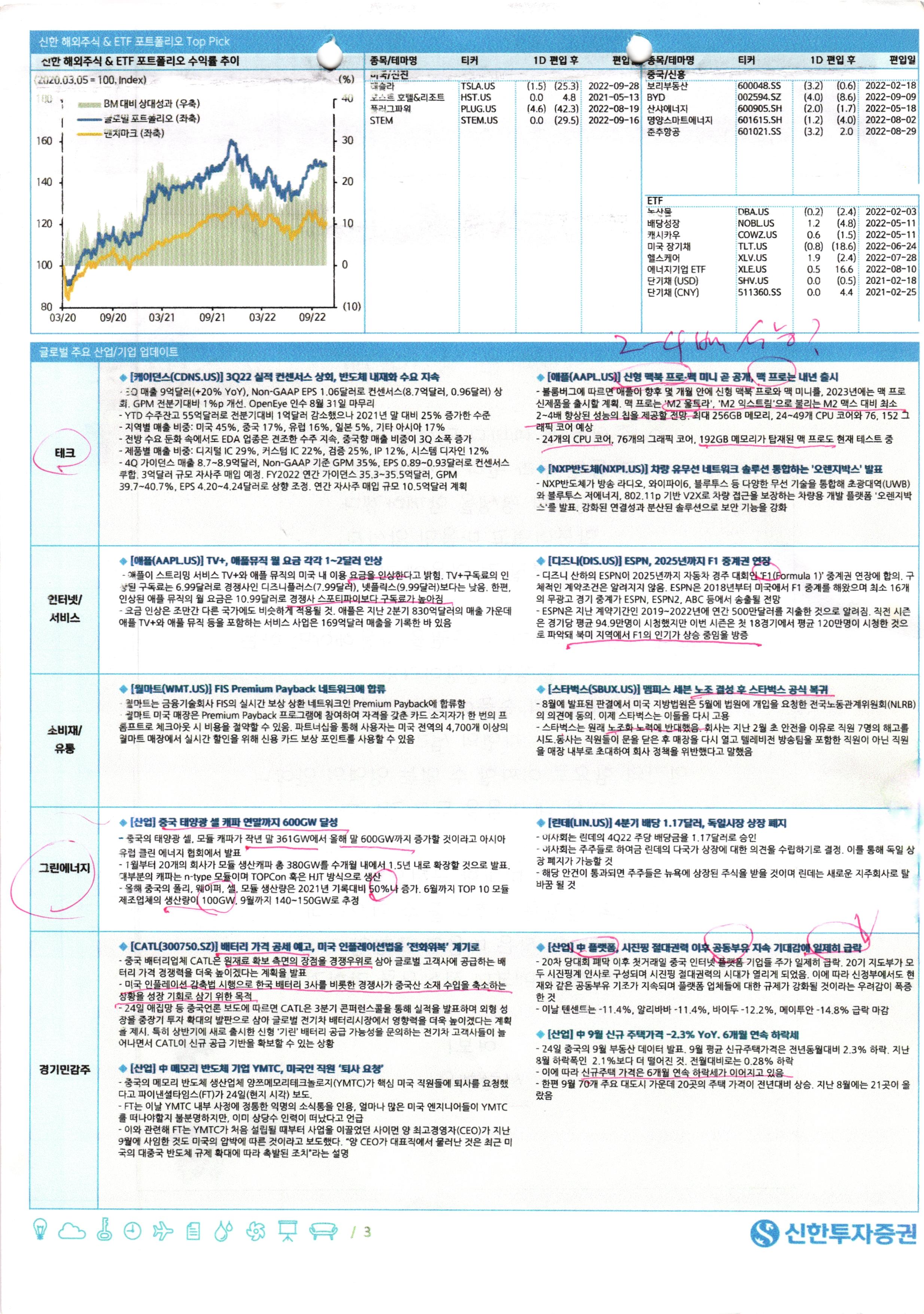

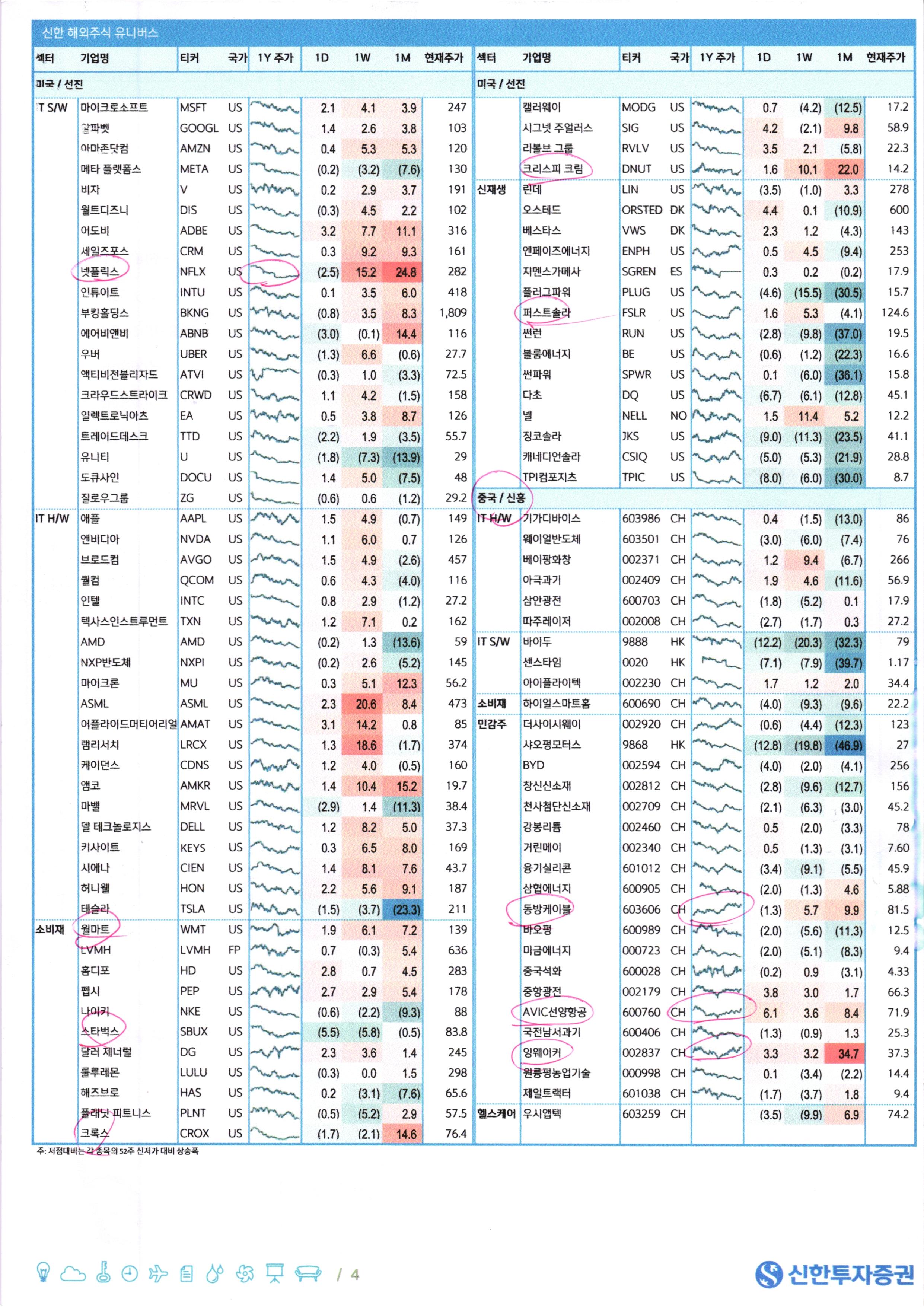

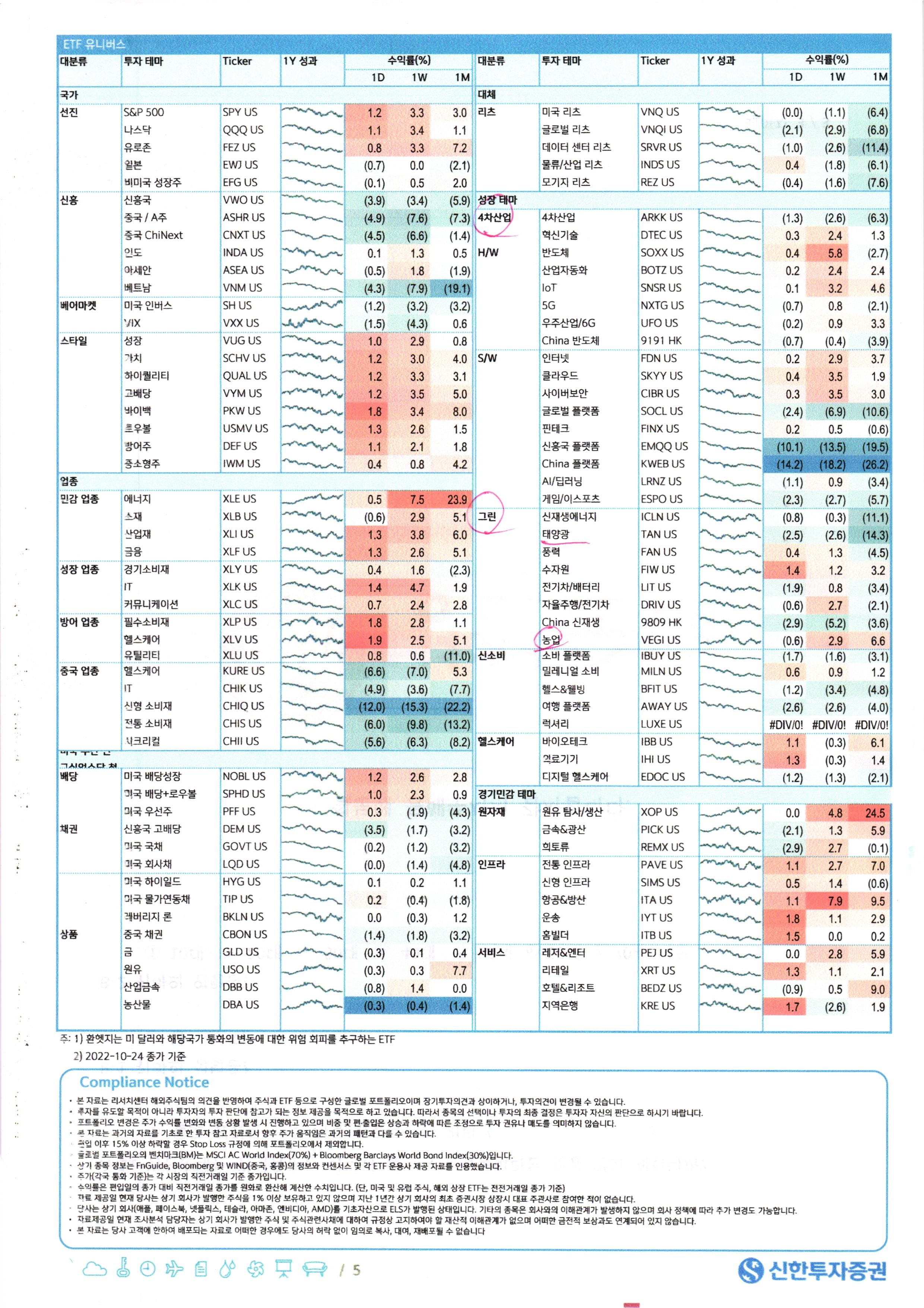

주요 뉴스 주요국 시황 미국: S&P 500 중국: 상해종합 전일 주요국 주가지수 등락률 전일 미국 업종별 등락률 한국: KOSPI 유로존: EuroStoxx 50, 일본: Nikkei 225 주요 이벤트 Review 국가별 주가 등락률 국가, 지수명 종가 1D 1W 1M 국가, 지수명 종가 1D 1W 1M 1D 1W 1M 1D 1W 1M 1W 1M 1D 1W 1M 미국 S&P 500 3,797 1.2 3.2 2.8 중국 상해종합 2,978 (2.0) (3.5) (3.6) 에너지 0.5 7.3 14.8 (1.7) (2.8) (6.6) 1.6 2.0 (1.1) (0.5) (9.7) 미국 나스닥 10,953 0.9 2.6 0.8 중국 심천종합 1,932 (1.8) (3.3) (1.6) 소재 (0.6) 2.9 1.5 (1.0) (4.5) (8.7) 1.8 2.5 0.8 0.4 (3.5) 미국 다우존스 31,500 1.3 4.4 6.5 중국 CSI 300 3,633 (2.9) (5.5) (5.8) 산업재 1.4 3.7 2.4 (1.7) (3.2) (3.1) 1.6 2.6 1.1 0.7 (6.8) 유럽 EuroStoxx 50 3,528 1.5 2.5 5.4 한국 KOSPI 2,236 1.0 0.7 (2.4) 경기소비재 0.5 1.8 (6.1) (2.6) (7.1) (9.0) (0.2) (2.8) (2.2) (2.0) (13.4) 독일 DAX 30 12,931 1.6 2.2 5.3 한국 KOSDAQ 689 2.1 1.0 (5.6) 필수소비재 1.8 2.8 (1.0) (5.2) (9.9) (11.5) (1.7) (4.3) (1.0) (0.3) (7.5) 프랑스 CAC 40 6,131 1.6 1.5 6.0 대만 가권지수 12,857 0.3 (0.8) (8.9) 헬스케어 1.9 2.5 4.9 (2.8) (2.7) 8.2 (0.7) 0.6 2.7 4.7 3.4 영국 FTSE 100 7,014 0.6 1.4 (0.1) 인도 SENSEX 59,832 0.9 2.4 3.0 금융 1.3 2.7 1.5 (3.1) (5.4) (8.1) 2.1 (3.1) (1.5) (1.3) (4.9) 이탈리아 FTSEMIB 21,983 1.9 3.1 4.4 인니 JSX 7,053 0.5 3.2 (1.7) IT 1.4 4.7 (0.6) (0.1) 0.7 (1.6) 4.9 (2.1) 2.5 1.3 3.5 일본 Nikkei 225 26,975 0.3 0.7 (0.7) 베트남 VN 지수 986 (3.3) (6.2) (18.0) 커뮤니케이션 0.9 2.5 0.6 (1.0) (0.5) 1.0 (1.6) (4.6) (0.3) 1.0 (19.5) 일본 TOPIX 1,887 0.3 0.4 (1.5) 브라질 BOVESPA 116,013 (3.3) 2.1 3.8 유틸리티 0.8 0.6 (12.5) (1.8) (2.9) (2.0) 1.4 2.7 (0.3) (2.3) (15.4) 홍콩 항셍 15,181 (6.4) (8.6) (15.3) 러시아 RTS 1,063 1.2 3.4 (6.9) 부동산 (0.1) (1.1) (9.7) 0.0 (1.9) (17.0) 0.7 (8.8) - - - 산업 이름 1D 1W 1M 티커 기초자산 & 테마 1D 1W 1M 티커 기업명 1D 1W 1M 1D 1W 1M 유통업 3.8 2.7 7.5 XLV 헬스케어 섹터 1.9 2.5 5.1 COST 코스트코 3.9 7.1 6.6 601808 중해유복 8.7 9.2 7.4 건설&엔지니어링 3.0 6.0 6.7 FTXR 나스닥 운송 1.8 1.4 3.1 DLTR 달러트리 3.8 8.6 5.5 600588 용우네트워크 6.8 6.8 14.5 바이오테크 2.9 3.0 9.7 XLP 필수소비재 섹터 1.8 2.8 1.1 AMGN 암젠 3.7 3.3 15.1 600893 중항엔진 6.5 3.9 3.7 전문 소매업 2.8 0.9 4.7 PKW 바이백 1.8 3.4 8.0 KHC 크래프트 하인즈 3.7 2.9 7.7 600760 중항심양항공 6.1 3.6 8.4 음식료 소매 2.7 6.5 6.4 IYT 운송 1.7 1.1 2.6 MRNA 모더나 3.7 (4.5) 7.6 002049 자광국미 5.5 7.2 8.7 음료 2.6 2.7 1.8 KBE 은행주 1.7 (1.9) 2.4 VRTX 버텍스 3.5 4.5 9.5 000768 중항항공기 5.5 3.4 (6.3) 항공 운수 2.6 7.0 13.1 IYK 미국 소비재 1.7 2.7 0.3 DXCM 덱스컴 3.4 (0.8) 22.7 601698 중국위성통신 4.9 4.7 4.9 멀티라인 리테일 2.3 6.8 4.3 XHB 홈빌더 1.6 (0.5) 1.0 ABT 애보트 3.4 (5.1) (2.4) 002179 중항광전 3.8 3.0 1.7 건축 제품 2.2 1.3 2.3 PHO 수자원 1.6 1.2 1.9 ODFL 올드 도미니언 프레이트 3.4 0.8 8.5 688111 북경킹소프트 3.2 18.2 32.2 자동차 부품 2.1 4.2 6.6 IYZ 통신 업종 1.5 2.4 (0.1) ORLY 오라일리 오토모티브 3.3 4.4 11.7 601633 장성자동차 2.9 (1.6) (5.1) 헬스케어 서비스 2.1 4.8 6.2 ITB 주택건축 1.5 0.0 (0.1) REGN 리제네론 3.3 0.2 5.7 600085 북경동인당 2.7 5.5 21.4 다각화 통신서비스 2.0 3.9 (1.9) PFG 금융 우선주 1.5 2.3 10.5 ADBE 어도비 3.2 7.7 11.1 600489 중금황금 2.5 (0.5) (2.6) 도로&철도 2.0 (1.6) (1.5) IXJ 글로벌 헬스케어 1.5 1.7 4.5 AMAT 어플라이드 머티리얼즈 3.1 14.2 0.8 300124 회천기술 2.2 (2.4) 13.3 에너지 장비, 서비스 2.0 17.4 40.3 XLK IT 섹터 1.4 4.7 1.9 DHR 다나허 2.9 (3.2) (5.1) 688561 Qi An Xin 2.2 6.8 5.4 생명과학 1.8 (1.5) (1.4) USMV 로우볼 1.3 2.6 1.0 KO 코카콜라 2.9 3.4 (1.8) 600547 산동황금광업 1.9 (0.3) (3.3) 미국 산업 (GICS Lv. 3) ETF 미국 기업 (S&P 100 + NASDAQ 100) 선진 신흥 Top Mover (1) - 산업, ETF 미국 티커 중국 기업명 한국 2.8 중국 기업 (CSI 300) 1.5 0.8 Top Mover (2) - 기업 1.3 2.1 (GICS Lv. 1) 1.5 1.3 1.0 유로존 Preview 독일 10월 경기기대지수 (예상 75.0) 독일 10월 ifo 기업환경지수 (예상 83.3) 미국 8월 주택가격지수 (전월 YoY 13.9%) 미국 10월 CB 소비자신뢰지수 (예상 106.5) 미국 10월 리치몬드 제조업지수 (전월 -8) 유럽 10월 제조업 PMI 46.6 (예상 47.8) 독일 10월 제조업 PMI 45.7 (예상 47.0) 프랑스 10월 제조업 PMI 47.4 (예상 47.1) 영국 10월 제조업 PMI 45.8 (예상 48.0) 미국 10월 제조업 PMI 49.9 (예상 51.0) 1D 0.7 1.0 1.9 주요국 섹터별 등락률 섹터 신한 Global Daily 2022년 10월 25일 / 1 (10) (5) 0 5 이태리 프랑스 독일 유로존 미국 영국 일본 홍콩 러시아 한국 인도 인니 대만 중국 브라질 베트남 선진 신흥 (%) - S&P500 +1.2%. 주요 빅테크 기업 실적 기대 감에 상승 - 경제지표는 부진. 10월 S&P 마킷 제조업, 서비 스업 PMI 예비치는 각각 49.9, 46.6으로 컨센 하회 - 중국 당국의 반시장적 조치 지속 우려에 중국기 업 주식 포진한 나스닥(+0.9%) 상승폭 제한. 핀듀오듀오(-24.6%) 징동닷컴(-13.0%) 등 급락 - 상하이종합지수 -2.0%. 지도부 교체에 따른 정책 불확실성 및 소비 지표 부진에 하락 - 측근 인사로 구성된 시진핑 3기 집권 체제의 경제 운영 불확실성에 투심 위축 - 중국 3분기 GDP는 전년 동기 대비 3.9% 증가해 컨센 상회한 반면 소매판매와 고정자산투자는 컨 센 하회 - 모든 업종 하락한 가운데 필수소비재(-5.2%), 금 융(-3.1%) 등 손실 주도 -KOSPI는 Fed 속도조절 기대와 시장안정조치에 도 중국증시 개장 후 상승폭 축소 . KOSPI +1.0 % - 비금속광물(+3.3%), 의료정밀(+3.2%) 등 상 승. 보험(-0.9%), 운수장비(-1.8%) 등 하락 - 정부 유동성 공급 조치로 건설, 증권주 반등. 현 대차그룹 실적 컨센서스 하회에 약세 - 원/달러 환율은 중국 지도부 교체에 따른 위안화 약세 압력에 하락폭 축소 - Nikkei 225 +0.3. 미국 증시 강세 및 BOJ 개입 에 외환시장 불안 일부 완화되며 상승 - STOXX50 +1.5%. 차기 영국 총리로 리시 수낵 이 확정됨에 따라 정치적 불확실성 해소 기대감 에 랠리 - 유럽증시 모든 업종 상승한 가운데 부동산 (+2.8%), 유틸리티(+2.1%) 등 상승 주도 100 130 160 190 35 40 45 50 10/21 02/22 06/22 10/22 백 미국 증시 S&P 500 (좌축) 나스닥 (우축) (백p) (백p) 17 20 23 26 29 28 31 34 37 40 10/21 02/22 06/22 10/22 중국 증시 상해종합 (좌축) 심천종합 (우축) (백p) (백p) 8 10 12 14 15 17 19 21 23 10/21 02/22 06/22 10/22 12MF PER S&P 500 (좌축) 상해종합 (우축) (x) (x) 300 305 310 315 320 210 220 230 240 250 10/21 02/22 06/22 10/22 12MF EPS S&P 500 (좌축) 상해종합 (우축) (p) (p) (2) 0 2 4 식품/생필품 유통 통신 서비스 제약&바이오 음식료 헬스케어 장비 보험 운송 소프트웨어 유통 IT 하드웨어 다각화금융 자본재 은행 상업전문서비스 반도체 유틸리티 미디어&엔터 가정&개인용품 에너지 내구소비재&의류 부동산 소재 자동차 소비자서비스 (%) - 실적 주목: 알파벳, 마소, 애플, 아마존 실적 대기. 지금까지 나쁘지 않은 3Q 실적에 기대 유지 - 시장: 실적 기대감과 긴축 속도조절이라는 두 마리 토끼를 모두 좇는 시장, 안도 분위기 지속 - 업종: 소재, 부동산 제외 9개업종 모두 상승. 시자쥔 일색 공산당 지도부에 중국 기술주 대폭락 - Summary: 기술주 실적 주시 속 긴축 속도조절 기대 유지. S&P 500 +1.2% - 긴축 속도조절 기대: 전주 WSJ 발 훈풍 지속. 연준 블랙아웃 기간 돌입 속 안도 분위기 형성 - 수낵 효과: 영국 차기 총리로 리시 수낵 기정사실화. 친시장, 합리주의 평가에 영국시장 안정 - 엇갈리는 지표들: 9월 전미활동지수 0.1로 평균이상 성장 시사 vs. S&P PMI 위축세로 전환 FICC 시황 전일 일중 자산가격 동향 키 차트 상품 (달러, %) 종가 1D 1W 1M 구분 (p, p) 종가 1D 1W 1M 달러 인덱스, 유로/달러 추이 지수 R/J CRB 271.8 (0.2) (1.3) 1.2 미국 증시: VIX 29.9 0.2 (1.5) (0.1) 블룸버그 상품 111.6 0.3 (1.3) (0.7) 글로벌 채권: MOVE 154.0 (2.9) 3.6 16.7 BDI 1,819 0.0 (1.3) 0.2 미국 국채: VXTLT 30.8 (2.0) 3.3 5.8 에너지 WTI 84.6 (0.6) (1.0) 7.4 신흥국 채권: EMBI 468.6 (9.0) (4.1) 33.6 두바이 88.1 0.0 (1.2) (0.7) 외환시장: LIBOR-OIS 27.3 (2.8) 4.0 22.9 브렌트 93.3 (0.3) 1.8 8.3 상품시장: WTI 변동성 47.1 1.1 (2.5) (3.7) 가솔린 273.0 2.6 5.3 14.6 난방유 392.0 2.3 (4.0) 21.1 금리 (%, bp) 종가 1D 1W 1M 미 국채 10년, 금 추이 천연가스 5.2 4.8 (13.3) (23.9) 미국 미국 3개월 3.997 6.9 26.1 81.4 석탄 390.0 0.0 (0.5) (10.4) 미국 2년 4.505 3.2 6.1 30.4 귀금속 금 1,649 (0.1) (0.5) 0.2 미국 5년 4.363 2.2 13.4 38.4 은 19.2 0.6 2.5 1.8 미국 10년 4.242 2.6 23.2 55.8 백금 947 (0.8) 2.5 10.3 미국 30년 4.378 4.5 35.8 77.3 팔라듐 1,968 (1.9) (1.6) (4.3) 독일 독일 2년 1.401 (2.8) (1.7) 18.1 구리 343 (1.3) 0.4 1.7 독일 10년 2.327 (8.6) 6.1 30.7 알루미늄 138 (1.5) (2.3) 0.7 한국 한국 3년 4.315 (14.7) 6.5 11.5 WTI, 구리 추이 니켈 357 1.3 3.3 (4.9) 한국 10년 4.520 (10.0) 28.8 39.3 아연 235 1.1 3.5 (1.2) 일본 일본 2년 0.001 0.3 4.8 6.6 철광석 94.5 (0.4) (0.4) (4.4) 일본 10년 0.255 (0.1) 0.0 1.8 곡물 소맥 838.8 (1.4) (2.6) (4.7) 중국 중국 2년 2.069 3.5 2.7 3.6 대두 1,372 (1.7) (1.0) (3.8) 중국 10년 2.718 (1.5) 1.7 4.2 옥수수 681.5 (0.4) (0.3) 0.7 국가별 영국 10년 3.746 (30.8) (23.1) (8.2) 소프트 미국 주 생우 526.0 1.1 3.3 3.8 10년 프랑스 10년 2.860 (11.1) 0.7 26.2 간 신규 생돈 87.9 (1.3) 3.5 (5.1) 이탈리아 10년 4.589 (15.8) (6.8) 24.9 전일 주요국 통화절상률 원당 18.1 (1.4) (3.4) (0.8) 스페인 10년 3.424 (10.9) (0.3) 24.5 커피 190.4 (0.3) (2.6) (13.6) 러시아 10년 9.780 0.0 1.0 (99.0) 원면 76.1 (3.8) (8.4) (19.4) 터키 10년 10.835 (12.3) (7.4) 11.0 인도 10년 7.511 0.0 10.1 11.8 환율 (변화율=절상률) 종가 1D 1W 1M 인니 10년 7.607 (2.0) 19.1 34.3 지수 달러 인덱스 112.02 0.0 (0.0) (1.0) 베트남 10년 4.845 1.5 (4.6) 45.8 신흥통화 48.32 (0.8) (0.6) (1.3) 멕시코 10년 9.948 2.8 12.4 49.0 아시아통화 95.8 (0.6) (0.7) (1.7) 브라질 10년 12.092 23.6 23.7 34.5 선진 유로존 0.987 0.1 0.3 1.9 채권 ETF (%) 티커 1D 1W 1M 일본 148.9 (0.8) 0.1 (3.8) 전체 미국 채권 전반 AGG US (0.1) (1.3) (3.5) 영국 1.128 (0.2) (0.7) 3.9 국채 미국 국채 전반 GOVT US (0.2) (1.2) (3.2) 캐나다 1.371 (0.5) 0.1 (0.8) 단기물 (~3Y) SHY US (0.0) (0.0) (0.2) 호주 0.631 (1.1) 0.3 (3.3) 초장기 (20Y~) TLT US (0.8) (5.8) (12.4) 뉴질랜드 0.569 (1.0) 1.1 (0.9) 물가연동채 TIP US 0.2 (0.4) (1.8) 스위스 1.001 (0.3) (0.5) (1.9) 크레딧 투자등급 LQD US (0.0) (1.4) (4.8) 전일 주요 원자재 가격 등락률 아시아 한국 1,440 0.0 (0.3) (2.1) 하이일드 HYG US 0.1 0.2 1.1 중국 7.263 (0.4) (0.9) (1.9) 레버리지 론 BKLN US 0.0 (0.3) 1.2 인도 82.69 0.0 (0.4) (2.0) 글로벌 글로벌 종합 BNDX US 0.5 0.1 (1.5) 인도네시아 15,586 0.3 (0.6) (3.5) 신흥국 채권 EMB US (0.1) (0.4) (4.5) 말레이시아 4.738 0.0 (0.4) (3.4) 중국 채권 CBON US (1.4) (1.8) (3.2) 싱가포르 1.422 (0.5) (0.1) 0.6 금리 차 (%, bp) 종가 1D 1W 1M 태국 38.24 (0.6) (0.3) (1.8) 미국 장단기 (0.262) (0.7) 17.1 25.4 대만 32.26 (0.2) (0.8) (1.7) 독일 장단기 0.926 (5.8) 7.8 12.6 베트남 24,844 (0.7) (2.1) (4.6) 한국 장단기 0.190 1.5 17.9 26.3 중남미 브라질 5.304 (2.6) (0.4) (0.8) 중국 장단기 0.649 (5.0) (1.0) 0.6 멕시코 19.94 (0.0) 0.3 1.4 미 - 독 금리 차 1.915 11.2 17.1 25.1 아틀라시안 EMEA 러시아 61.90 (0.5) 0.2 (6.5) 미 - 일 금리 차 3.987 2.7 23.2 54.0 터키 18.567 0.1 0.1 (0.8) 미 - 한 금리 차 (0.278) 12.6 (5.6) 16.5 옥타 체코 24.79 0.2 0.7 2.5 미 - 중 금리 차 1.524 4.1 21.5 51.6 기타 원/헤알 271.31 (2.8) (0.2) 1.3 미국 2.577 3.7 11.1 20.8 비트코인 19,382 1.0 (0.8) 2.8 유로존 2.334 2.1 8.0 (7.3) 이더리움 1,351 3.7 1.6 3.9 암호 화폐 채권시장 외환시장 장단기 금리 차 (2-10) 대미 금리 차 (10Y) 기대 인플레 상품시장 산업 금속 리스크 지표 외환시장 채권시장 상품시장 / 2 1,600 1,750 1,900 2,050 2,200 1.0 1.7 2.4 3.1 3.8 4.5 10/21 02/22 06/22 10/22 미국 국채 10년 (좌축) 금 (우축) (%) (달러/온스) 300 350 400 450 500 50 70 90 110 130 10/21 02/22 06/22 10/22 WTI (좌축) 구리 (우축) (달러/배럴) (달러/파운드) (2) (1) 0 1 2 유로존 미국 영국 스위스 캐나다 일본 호주 터키 한국 인도 멕시코 대만 중국 러시아 싱가포르 베트남 브라질 선진 신흥 (%) (4) (2) 0 2 4 6 천연가스 가솔린 난방유 브렌트 WTI 은 금 백금 팔라듐 니켈 아연 철광석 구리 알루미늄 생우 커피 옥수수 생돈 원당 소맥 대두 에너지 귀금속 산업금속 농산품 (%) 3,660 3,720 3,780 3,840 09:30 10:30 11:30 12:30 13:30 14:30 15:30 (pt) S&P 500 4.16 4.20 4.24 4.28 4.32 09:30 10:30 11:30 12:30 13:30 14:30 15:30 (%) 미국 국채 10년 111.6 112.0 112.4 112.8 09:30 10:30 11:30 12:30 13:30 14:30 15:30 (pt) 달러 인덱스 - 달러인덱스는 연준이 오는 FOMC 회의를 앞두고 블랙아웃 기간에 돌입 한 가운데 여타 환율에 대해 혼조세를 보이며 소폭 상승 - 엔/달러는 외환당국의 개입에도 BOJ가 초완화적인 통화정책을 고수하 며 상승. 파운드화는 경기에 대한 불안 심리가 높아지며 약세 - - - - - - - - - - - - - - - - - - - - - - - - - - - - - WTI 가격은 중국이 당 대회 이후에도 제로 코로나 정책을 고수할 가능 성이 커지자 0.6% 내린 84.6달러/배럴에 마감 - 금 가격은 달러 가치와 채권 금리가 혼조세를 보인 가운데 관망 심리 나 타나며 0.1% 내린 1,654.1달러/온스에 마감 - 미 국채 10년 금리는 전 거래일 3시 대비 11.60bp 하락한 4.333%, 2 /10년 금리 스프레드는 -30.0p에서 -15bp로 마이너스폭 축소 - 리시 수낵 차기 영국 총리 당선 및 영국발 채권시장 불안 일축. 낮은 수준 의 S&P 구매자관리지수로 경기둔화 우려 확산. 채권 매수세 회복 - - 0.90 1.00 1.10 1.20 94 99 104 109 114 10/21 02/22 06/22 10/22 달러 인덱스 (좌축) 유로/달러 (우축) (pt) (달러) 0 4 8 12 16 08/21 11/21 02/22 05/22 x 100000 코로나19 신규 확진자 미국 유럽 신흥국 (십만명) 신한 해외주식 & ETF 포트폴리오 Top Pick 신한 해외주식 & ETF 포트폴리오 수익률 추이 종목/테마명 티커 1D 편입 후 편입일 종목/테마명 티커 1D 편입 후 편입일 미국/선진 중국/신흥 테슬라 TSLA.US (1.5) (25.3) 2022-09-28 보리부동산 600048.SS (3.2) (0.6) 2022-02-18 호스트 호텔&리조트 HST.US 0.0 4.8 2021-05-13 BYD 002594.SZ (4.0) (8.6) 2022-09-09 플러그파워 PLUG.US (4.6) (42.3) 2022-08-19 산샤에너지 600905.SH (2.0) (1.7) 2022-05-18 STEM STEM.US 0.0 (29.5) 2022-09-16 명양스마트에너지 601615.SH (1.2) (4.0) 2022-08-02 춘추항공 601021.SS (3.2) 2.0 2022-08-29 ETF 농산물 DBA.US (0.2) (2.4) 2022-02-03 배당성장 NOBL.US 1.2 (4.8) 2022-05-11 캐시카우 COWZ.US 0.6 (1.5) 2022-05-11 미국 장기채 TLT.US (0.8) (18.6) 2022-06-24 헬스케어 XLV.US 1.9 (2.4) 2022-07-28 에너지기업 ETF XLE.US 0.5 16.6 2022-08-10 단기채 (USD) SHV.US 0.0 (0.5) 2021-02-18 단기채 (CNY) 511360.SS 0.0 4.4 2021-02-25 글로벌 주요 산업/기업 업데이트 경기민감주 ◆ [CATL(300750.SZ)] 배터리 가격 공세 예고, 미국 인플레이션법을 ‘전화위복’ 계기로 - 중국 배터리업체 CATL은 원재료 확보 측면의 장점을 경쟁우위로 삼아 글로벌 고객사에 공급하는 배 터리 가격 경쟁력을 더욱 높이겠다는 계획을 발표 - 미국 인플레이션 감축법 시행으로 한국 배터리 3사를 비롯한 경쟁사가 중국산 소재 수입을 축소하는 상황을 성장 기회로 삼기 위한 목적 - 24일 애집망 등 중국언론 보도에 따르면 CATL은 3분기 콘퍼런스콜을 통해 실적을 발표하며 외형 성 장을 중장기 투자 확대의 발판으로 삼아 글로벌 전기차 배터리시장에서 영향력을 더욱 높이겠다는 계획 을 제시. 특히 상반기에 새로 출시한 신형 ‘기린’ 배터리 공급 가능성을 문의하는 전기차 고객사들이 늘 어나면서 CATL이 신규 공급 기반을 확보할 수 있는 상황 ◆ [산업] 中 메모리 반도체 기업 YMTC, 미국인 직원 ‘퇴사 요청’ - 중국의 메모리 반도체 생산업체 양쯔메모리테크놀로지(YMTC)가 핵심 미국 직원들에 퇴사를 요청했 다고 파이낸셜타임스(FT)가 24일(현지 시각) 보도. - FT는 이날 YMTC 내부 사정에 정통한 익명의 소식통을 인용, 얼마나 많은 미국 엔지니어들이 YMTC 를 떠나야할지 불분명하지만, 이미 상당수 인력이 떠났다고 언급 - 이와 관련해 FT는 YMTC가 처음 설립될 때부터 사업을 이끌었던 사이먼 양 최고경영자(CEO)가 지난 9월에 사임한 것도 미국의 압박에 따른 것이라고 보도했다. “양 CEO가 대표직에서 물러난 것은 최근 미 국의 대중국 반도체 규제 확대에 따라 촉발된 조치”라는 설명 ◆ [산업] 中 플랫폼, 시진핑 절대권력 이후 공동부유 지속 기대감에 일제히 급락 - 20차 당대회 폐막 이후 첫거래일 중국 인터넷 플랫폼 기업들 주가 일제히 급락. 20기 지도부가 모 두 시진핑계 인사로 구성되며 시진핑 절대권력의 시대가 열리게 되었음. 이에 따라 신정부에서도 현 재와 같은 공동부유 기조가 지속되며 플랫폼 업체들에 대한 규제가 강화될 것이라는 우려감이 폭증 한 것 - 이날 텐센트는 -11.4%, 알리바바 -11.4%, 바이두 -12.2%, 메이투안 -14.8% 급락 마감 ◆ [산업] 中 9월 신규 주택가격 -2.3% YoY. 6개월 연속 하락세 - 24일 중국의 9월 부동산 데이터 발표. 9월 평균 신규주택가격은 전년동월대비 2.3% 하락. 지난 8월 하락폭인 2.1%보다 더 떨어진 것. 전월대비로는 0.28% 하락 - 이에 따라 신규주택 가격은 6개월 연속 하락세가 이어지고 있음 - 한편 9월 70개 주요 대도시 가운데 20곳의 주택 가격이 전년대비 상승. 지난 8월에는 21곳이 올 랐음 소비재/ 유통 ◆ [월마트(WMT.US)] FIS Premium Payback 네트워크에 합류 - 월마트는 금융기술회사 FIS의 실시간 보상 상환 네트워크인 Premium Payback에 합류함 - 월마트 미국 매장은 Premium Payback 프로그램에 참여하여 자격을 갖춘 카드 소지자가 한 번의 프 롬프트로 체크아웃 시 비용을 절약할 수 있음. 파트너십을 통해 사용자는 미국 전역의 4,700개 이상의 월마트 매장에서 실시간 할인을 위해 신용 카드 보상 포인트를 사용할 수 있음 ◆ [스타벅스(SBUX.US)] 멤피스 세븐 노조 결성 후 스타벅스 공식 복귀 - 8월에 발표된 판결에서 미국 지방법원은 5월에 법원에 개입을 요청한 전국노동관계위원회(NLRB) 의 의견에 동의. 이제 스타벅스는 이들을 다시 고용 - 스타벅스는 원래 노조화 노력에 반대했음. 회사는 지난 2월 초 안전을 이유로 직원 7명의 해고를 시도.동사는 직원들이 문을 닫은 후 매장을 다시 열고 텔레비전 방송팀을 포함한 직원이 아닌 직원 을 매장 내부로 초대하여 회사 정책을 위반했다고 말했음 그린에너지 ◆ [산업] 중국 태양광 셀 캐파 연말까지 600GW 달성 - 중국의 태양광 셀, 모듈 캐파가 작년 말 361GW에서 올해 말 600GW까지 증가할 것이라고 아시아 유럽 클린 에너지 협회에서 발표 - 1월부터 20개의 회사가 모듈 생산캐파 총 380GW를 수개월 내에서 1.5년 내로 확장할 것으로 발표. 대부분의 캐파는 n-type 모듈이며 TOPCon 혹은 HJT 방식으로 생산 - 올해 중국의 폴리, 웨이퍼, 셀, 모듈 생산량은 2021년 기록대비 50%나 증가. 6월까지 TOP 10 모듈 제조업체의 생산량이 100GW, 9월까지 140~150GW로 추정 ◆ [린데(LIN.US)] 4분기 배당 1.17달러, 독일시장 상장 폐지 - 이사회는 린데의 4Q22 주당 배당금을 1.17달러로 승인 - 이사회는 주주들로 하여금 린데의 다국가 상장에 대한 의견을 수립하기로 결정. 이를 통해 독일 상 장 폐지가 가능할 것 - 해당 안건이 통과되면 주주들은 뉴욕에 상장된 주식을 받을 것이며 린데는 새로운 지주회사로 탈 바꿈 될 것 ◆ [애플(AAPL.US)] 신형 맥북 프로·맥 미니 곧 공개, 맥 프로는 내년 출시 - 블룸버그에 따르면 애플이 향후 몇 개월 안에 신형 맥북 프로와 맥 미니를, 2023년에는 맥 프로 신제품을 출시할 계획. 맥 프로는 'M2 울트라', 'M2 익스트림'으로 불리는 M2 맥스 대비 최소 2~4배 향상된 성능의 칩을 제공할 전망. 최대 256GB 메모리, 24~49개 CPU 코어와 76, 152 그 래픽 코어 예상 - 24개의 CPU 코어, 76개의 그래픽 코어, 192GB 메모리가 탑재된 맥 프로도 현재 테스트 중 ◆ [NXP반도체(NXPI.US)] 차량 유무선 네트워크 솔루션 통합하는 '오렌지박스' 발표 - NXP반도체가 방송 라디오, 와이파이6, 블루투스 등 다양한 무선 기술을 통합해 초광대역(UWB) 와 블루투스 저에너지, 802.11p 기반 V2X로 차량 접근을 보장하는 차량용 개발 플랫폼 '오렌지박 스'를 발표. 강화된 연결성과 분산된 솔루션으로 보안 기능을 강화 테크 ◆ [케이던스(CDNS.US)] 3Q22 실적 컨센서스 상회, 반도체 내재화 수요 지속 - 3Q 매출 9억달러(+20% YoY), Non-GAAP EPS 1.06달러로 컨센서스(8.7억달러, 0.96달러) 상 회. GPM 전분기대비 1%p 개선. OpenEye 인수 8월 31일 마무리 - YTD 수주잔고 55억달러로 전분기대비 1억달러 감소했으나 2021년 말 대비 25% 증가한 수준 - 지역별 매출 비중: 미국 45%, 중국 17%, 유럽 16%, 일본 5%, 기타 아시아 17% - 전방 수요 둔화 속에서도 EDA 업종은 견조한 수주 지속, 중국향 매출 비중이 3Q 소폭 증가 - 제품별 매출 비중: 디지털 IC 29%, 커스텀 IC 22%, 검증 25%, IP 12%, 시스템 디자인 12% - 4Q 가이던스 매출 8.7~8.9억달러, Non-GAAP 기준 GPM 35%, EPS 0.89~0.93달러로 컨센서스 부합. 3억달러 규모 자사주 매입 예정. FY2022 연간 가이던스 35.3~35.5억달러, GPM 39.7~40.7%, EPS 4.20~4.24달러로 상향 조정. 연간 자사주 매입 규모 10.5억달러 계획 인터넷/ 서비스 ◆ [애플(AAPL.US)] TV+, 애플뮤직 월 요금 각각 1~2달러 인상 - 애플이 스트리밍 서비스 TV+와 애플 뮤직의 미국 내 이용 요금을 인상한다고 밝힘. TV+구독료의 인 상된 구독료는 6.99달러로 경쟁사인 디즈니플러스(7.99달러), 넷플릭스(9.99달러)보다는 낮음. 한편, 인상된 애플 뮤직의 월 요금은 10.99달러로 경쟁사 스포티파이보다 구독료가 높아짐 - 요금 인상은 조만간 다른 국가에도 비슷하게 적용될 것. 애플은 지난 2분기 830억달러의 매출 가운데 애플 TV+와 애플 뮤직 등을 포함하는 서비스 사업은 169억달러 매출을 기록한 바 있음 ◆ [디즈니(DIS.US)] ESPN, 2025년까지 F1 중계권 연장 - 디즈니 산하의 ESPN이 2025년까지 자동차 경주 대회인 ‘F1(Formula 1)’ 중계권 연장에 합의. 구 체적인 계약조건은 알려지지 않음. ESPN은 2018년부터 미국에서 F1 중계를 해왔으며 최소 16개 의 무광고 경기 중계가 ESPN, ESPN2, ABC 등에서 송출될 전망 - ESPN은 지난 계약기간인 2019~2022년에 연간 500만달러를 지출한 것으로 알려짐. 직전 시즌 은 경기당 평균 94.9만명이 시청했지만 이번 시즌은 첫 18경기에서 평균 120만명이 시청한 것으 로 파악돼 북미 지역에서 F1의 인기가 상승 중임을 방증 / 3 신한 해외주식 유니버스 섹터 기업명 티커 국가 1Y 주가 1D 1W 1M 현재주가 섹터 기업명 티커 국가 1Y 주가 1D 1W 1M 현재주가 미국 / 선진 미국 / 선진 IT S/W 마이크로소프트 MSFT US 2.1 4.1 3.9 247 캘러웨이 MODG US 0.7 (4.2) (12.5) 17.2 알파벳 GOOGL US 1.4 2.6 3.8 103 시그넷 주얼러스 SIG US 4.2 (2.1) 9.8 58.9 아마존닷컴 AMZN US 0.4 5.3 5.3 120 리볼브 그룹 RVLV US 3.5 2.1 (5.8) 22.3 메타 플랫폼스 META US (0.2) (3.2) (7.6) 130 크리스피 크림 DNUT US 1.6 10.1 22.0 14.2 비자 V US 0.2 2.9 3.7 191 신재생 린데 LIN US (3.5) (1.0) 3.3 278 월트디즈니 DIS US (0.3) 4.5 2.2 102 오스테드 ORSTED DK 4.4 0.1 (10.9) 600 어도비 ADBE US 3.2 7.7 11.1 316 베스타스 VWS DK 2.3 1.2 (4.3) 143 세일즈포스 CRM US 0.3 9.2 9.3 161 엔페이즈에너지 ENPH US 0.5 4.5 (9.4) 253 넷플릭스 NFLX US (2.5) 15.2 24.8 282 지멘스가메사 SGREN ES 0.3 0.2 (0.2) 17.9 인튜이트 INTU US 0.1 3.5 6.0 418 플러그파워 PLUG US (4.6) (15.5) (30.5) 15.7 부킹홀딩스 BKNG US (0.8) 3.5 8.3 1,809 퍼스트솔라 FSLR US 1.6 5.3 (4.1) 124.6 에어비앤비 ABNB US (3.0) (0.1) 14.4 116 썬런 RUN US (2.8) (9.8) (37.0) 19.5 우버 UBER US (1.3) 6.6 (0.6) 27.7 블룸에너지 BE US (0.6) (1.2) (22.3) 16.6 액티비전블리자드 ATVI US (0.3) 1.0 (3.3) 72.5 썬파워 SPWR US 0.1 (6.0) (36.1) 15.8 크라우드스트라이크 CRWD US 1.1 4.2 (1.5) 158 다초 DQ US (6.7) (6.1) (12.8) 45.1 일렉트로닉아츠 EA US 0.5 3.8 8.7 126 넬 NELL NO 1.5 11.4 5.2 12.2 트레이드데스크 TTD US (2.2) 1.9 (3.5) 55.7 징코솔라 JKS US (9.0) (11.3) (23.5) 41.1 유니티 U US (1.8) (7.3) (13.9) 29 캐네디언솔라 CSIQ US (5.0) (5.3) (21.9) 28.8 도큐사인 DOCU US 1.4 5.0 (7.5) 48 TPI컴포지츠 TPIC US (8.0) (6.0) (30.0) 8.7 질로우그룹 ZG US (0.6) 0.6 (1.2) 29.2 중국 / 신흥 IT H/W 애플 AAPL US 1.5 4.9 (0.7) 149 IT H/W 기가디바이스 603986 CH 0.4 (1.5) (13.0) 86 엔비디아 NVDA US 1.1 6.0 0.7 126 웨이얼반도체 603501 CH (3.0) (6.0) (7.4) 76 브로드컴 AVGO US 1.5 4.9 (2.6) 457 베이팡화창 002371 CH 1.2 9.4 (6.7) 266 퀄컴 QCOM US 0.6 4.3 (4.0) 116 아극과기 002409 CH 1.9 4.6 (11.6) 56.9 인텔 INTC US 0.8 2.9 (1.2) 27.2 삼안광전 600703 CH (1.8) (5.2) 0.1 17.9 텍사스인스트루먼트 TXN US 1.2 7.1 0.2 162 따주레이저 002008 CH (2.7) (1.7) 0.3 27.2 AMD AMD US (0.2) 1.3 (13.6) 59 IT S/W 바이두 9888 HK (12.2) (20.3) (32.3) 79 NXP반도체 NXPI US (0.2) 2.6 (5.2) 145 센스타임 0020 HK (7.1) (7.9) (39.7) 1.17 마이크론 MU US 0.3 5.1 12.3 56.2 아이플라이텍 002230 CH 1.7 1.2 2.0 34.4 ASML ASML US 2.3 20.6 8.4 473 소비재 하이얼스마트홈 600690 CH (4.0) (9.3) (9.6) 22.2 어플라이드머티어리얼즈AMAT US 3.1 14.2 0.8 85 민감주 더사이시웨이 002920 CH (0.6) (4.4) (12.3) 123 램리서치 LRCX US 1.3 18.6 (1.7) 374 샤오펑모터스 9868 HK (12.8) (19.8) (46.9) 27 케이던스 CDNS US 1.2 4.0 (0.5) 160 BYD 002594 CH (4.0) (2.0) (4.1) 256 앰코 AMKR US 1.4 10.4 15.2 19.7 창신신소재 002812 CH (2.8) (9.6) (12.7) 156 마벨 MRVL US (2.9) 1.4 (11.3) 38.4 천사첨단신소재 002709 CH (2.1) (6.3) (3.0) 45.2 델 테크놀로지스 DELL US 1.2 8.2 5.0 37.3 강봉리튬 002460 CH 0.5 (2.0) (3.3) 78 키사이트 KEYS US 0.3 6.5 8.0 169 거린메이 002340 CH 0.5 (1.3) (3.1) 7.60 시에나 CIEN US 1.4 8.1 7.6 43.7 융기실리콘 601012 CH (3.4) (9.1) (5.5) 45.9 허니웰 HON US 2.2 5.6 9.1 187 삼협에너지 600905 CH (2.0) (1.3) 4.6 5.88 테슬라 TSLA US (1.5) (3.7) (23.3) 211 동방케이블 603606 CH (1.3) 5.7 9.9 81.5 소비재 월마트 WMT US 1.9 6.1 7.2 139 바오펑 600989 CH (2.0) (5.6) (11.3) 12.5 LVMH LVMH FP 0.7 (0.3) 5.4 636 미금에너지 000723 CH (2.0) (5.1) (8.3) 9.4 홈디포 HD US 2.8 0.7 4.5 283 중국석화 600028 CH (0.2) 0.9 (3.1) 4.33 펩시 PEP US 2.7 2.9 5.4 178 중항광전 002179 CH 3.8 3.0 1.7 66.3 나이키 NKE US (0.6) (2.2) (9.3) 88 AVIC선양항공 600760 CH 6.1 3.6 8.4 71.9 스타벅스 SBUX US (5.5) (5.8) (0.5) 83.8 국전남서과기 600406 CH (1.3) (0.9) 1.3 25.3 달러 제너럴 DG US 2.3 3.6 1.4 245 잉웨이커 002837 CH 3.3 3.2 34.7 37.3 룰루레몬 LULU US (0.3) 0.0 1.5 298 원륭펑농업기술 000998 CH 0.1 (3.4) (2.2) 14.4 해즈브로 HAS US 0.2 (3.1) (7.6) 65.6 제일트랙터 601038 CH (1.7) (3.7) 1.8 9.4 플래닛 피트니스 PLNT US (0.5) (5.2) 2.9 57.5 헬스케어 우시앱텍 603259 CH (3.5) (9.9) 6.9 74.2 크록스 CROX US (1.7) (2.1) 14.6 76.4 주: 저점대비는 각 종목의 52주 신저가 대비 상승폭 / 4 ETF 유니버스 대분류 투자 테마 Ticker 1Y 성과 대분류 투자 테마 Ticker 1Y 성과 1D 1W 1M 1D 1W 1M 국가 대체 선진 S&P 500 SPY US 1.2 3.3 3.0 리츠 미국 리츠 VNQ US (0.0) (1.1) (6.4) 나스닥 QQQ US 1.1 3.4 1.1 글로벌 리츠 VNQI US (2.1) (2.9) (6.8) 유로존 FEZ US 0.8 3.3 7.2 데이터 센터 리츠 SRVR US (1.0) (2.6) (11.4) 일본 EWJ US (0.7) 0.0 (2.1) 물류/산업 리츠 INDS US 0.4 (1.8) (6.1) 비미국 성장주 EFG US (0.1) 0.5 2.0 모기지 리츠 REZ US (0.4) (1.6) (7.6) 신흥 신흥국 VWO US (3.9) (3.4) (5.9) 성장 테마 중국 / A주 ASHR US (4.9) (7.6) (7.3) 4차산업 4차산업 ARKK US (1.3) (2.6) (6.3) 중국 ChiNext CNXT US (4.5) (6.6) (1.4) 혁신기술 DTEC US 0.3 2.4 1.3 인도 INDA US 0.1 1.3 0.5 H/W 반도체 SOXX US 0.4 5.8 (2.7) 아세안 ASEA US (0.5) 1.8 (1.9) 산업자동화 BOTZ US 0.2 2.4 2.4 베트남 VNM US (4.3) (7.9) (19.1) IoT SNSR US 0.1 3.2 4.6 베어마켓 미국 인버스 SH US (1.2) (3.2) (3.2) 5G NXTG US (0.7) 0.8 (2.1) VIX VXX US (1.5) (4.3) 0.6 우주산업/6G UFO US (0.2) 0.9 3.3 스타일 성장 VUG US 1.0 2.9 0.8 China 반도체 9191 HK (0.7) (0.4) (3.9) 가치 SCHV US 1.2 3.0 4.0 S/W 인터넷 FDN US 0.2 2.9 3.7 하이퀄리티 QUAL US 1.2 3.3 3.1 클라우드 SKYY US 0.4 3.5 1.9 고배당 VYM US 1.2 3.5 5.0 사이버보안 CIBR US 0.3 3.5 3.0 바이백 PKW US 1.8 3.4 8.0 글로벌 플랫폼 SOCL US (2.4) (6.9) (10.6) 로우볼 USMV US 1.3 2.6 1.5 핀테크 FINX US 0.2 0.5 (0.6) 방어주 DEF US 1.1 2.1 1.8 신흥국 플랫폼 EMQQ US (10.1) (13.5) (19.5) 중소형주 IWM US 0.4 0.8 4.2 China 플랫폼 KWEB US (14.2) (18.2) (26.2) 업종 AI/딥러닝 LRNZ US (1.1) 0.9 (3.4) 민감 업종 에너지 XLE US 0.5 7.5 23.9 게임/이스포츠 ESPO US (2.3) (2.7) (5.7) 소재 XLB US (0.6) 2.9 5.1 그린 신재생에너지 ICLN US (0.8) (0.3) (11.1) 산업재 XLI US 1.3 3.8 6.0 태양광 TAN US (2.5) (2.6) (14.3) 금융 XLF US 1.3 2.6 5.1 풍력 FAN US 0.4 1.3 (4.5) 성장 업종 경기소비재 XLY US 0.4 1.6 (2.3) 수자원 FIW US 1.4 1.2 3.2 IT XLK US 1.4 4.7 1.9 전기차/배터리 LIT US (1.9) 0.8 (3.4) 커뮤니케이션 XLC US 0.7 2.4 2.8 자율주행/전기차 DRIV US (0.6) 2.7 (2.1) 방어 업종 필수소비재 XLP US 1.8 2.8 1.1 China 신재생 9809 HK (2.9) (5.2) (3.6) 헬스케어 XLV US 1.9 2.5 5.1 농업 VEGI US (0.6) 2.9 6.6 유틸리티 XLU US 0.8 0.6 (11.0) 신소비 소비 플랫폼 IBUY US (1.7) (1.6) (3.1) 중국 업종 헬스케어 KURE US (6.6) (7.0) 5.3 밀레니얼 소비 MILN US 0.6 0.9 1.2 IT CHIK US (4.9) (3.6) (7.7) 헬스&웰빙 BFIT US (1.2) (3.4) (4.8) 신형 소비재 CHIQ US (12.0) (15.3) (22.2) 여행 플랫폼 AWAY US (2.6) (2.6) (4.0) 전통 소비재 CHIS US (6.0) (9.8) (13.2) 럭셔리 LUXE US #DIV/0! #DIV/0! #DIV/0! 시크리컬 CHII US (5.6) (6.3) (8.2) 헬스케어 바이오테크 IBB US 1.1 (0.3) 6.1 미국 주간 신 규실업수당 청 의료기기 IHI US 1.3 (0.3) 1.4 배당 미국 배당성장 NOBL US 1.2 2.6 2.8 디지털 헬스케어 EDOC US (1.2) (1.3) (2.1) 미국 배당+로우볼 SPHD US 1.0 2.3 0.9 경기민감 테마 미국 우선주 PFF US 0.3 (1.9) (4.3) 원자재 원유 탐사/생산 XOP US 0.0 4.8 24.5 채권 신흥국 고배당 DEM US (3.5) (1.7) (3.2) 금속&광산 PICK US (2.1) 1.3 5.9 미국 국채 GOVT US (0.2) (1.2) (3.2) 희토류 REMX US (2.9) 2.7 (0.1) 미국 회사채 LQD US (0.0) (1.4) (4.8) 인프라 전통 인프라 PAVE US 1.1 2.7 7.0 미국 하이일드 HYG US 0.1 0.2 1.1 신형 인프라 SIMS US 0.5 1.4 (0.6) 미국 물가연동채 TIP US 0.2 (0.4) (1.8) 항공&방산 ITA US 1.1 7.9 9.5 레버리지 론 BKLN US 0.0 (0.3) 1.2 운송 IYT US 1.8 1.1 2.9 상품 중국 채권 CBON US (1.4) (1.8) (3.2) 홈빌더 ITB US 1.5 0.0 0.2 금 GLD US (0.3) 0.1 0.4 서비스 레저&엔터 PEJ US 0.0 2.8 5.9 원유 USO US (0.3) 0.3 7.7 리테일 XRT US 1.3 1.1 2.1 산업금속 DBB US (0.8) 1.4 0.0 호텔&리조트 BEDZ US (0.9) 0.5 9.0 농산물 DBA US (0.3) (0.4) (1.4) 지역은행 KRE US 1.7 (2.6) 1.9 주: 1) 환헷지는 미 달러와 해당국가 통화의 변동에 대한 위험 회피를 추구하는 ETF 2) 2022-10-24 종가 기준 수익률(%) 수익률(%) Compliance Notice • 본 자료는 리서치센터 해외주식팀의 의견을 반영하여 주식과 ETF 등으로 구성한 글로벌 포트폴리오이며 장기투자의견과 상이하거나, 투자의견이 변경될 수 있습니다. • 투자를 유도할 목적이 아니라 투자자의 투자 판단에 참고가 되는 정보 제공을 목적으로 하고 있습니다. 따라서 종목의 선택이나 투자의 최종 결정은 투자자 자신의 판단으로 하시기 바랍니다. • 포트폴리오 변경은 주가 수익률 변화와 변동 상황 발생 시 진행하고 있으며 비중 및 편·출입은 상승과 하락에 따른 조정으로 투자 권유나 매도를 의미하지 않습니다. • 본 자료는 과거의 자료를 기초로 한 투자 참고 자료로서 향후 주가 움직임은 과거의 패턴과 다를 수 있습니다. • 편입 이후 15% 이상 하락할 경우 Stop Loss 규정에 의해 포트폴리오에서 제외합니다. • 글로벌 포트폴리오의 벤치마크(BM)는 MSCI AC World Index(70%) + Bloomberg Barclays World Bond Index(30%)입니다. • 상기 종목 정보는 FnGuide, Bloomberg 및 WIND(중국, 홍콩)의 정보와 컨센서스 및 각 ETF 운용사 제공 자료를 인용했습니다. • 주가(각국 통화 기준)는 각 시장의 직전거래일 기준 종가입니다. • 수익률은 편입일의 종가 대비 직전거래일 종가를 원화로 환산해 계산한 수치입니다. (단, 미국 및 유럽 주식, 해외 상장 ETF는 전전거래일 종가 기준) • 자료 제공일 현재 당사는 상기 회사가 발행한 주식을 1% 이상 보유하고 있지 않으며 지난 1년간 상기 회사의 최초 증권시장 상장시 대표 주관사로 참여한 적이 없습니다. • 당사는 상기 회사(애플, 페이스북, 넷플릭스, 테슬라, 아마존, 엔비디아, AMD)를 기초자산으로 ELS가 발행된 상태입니다. 기타의 종목은 회사와의 이해관계가 발생하지 않으며 회사 정책에 따라 추가 변경도 가능합니다. • 자료제공일 현재 조사분석 담당자는 상기 회사가 발행한 주식 및 주식관련사채에 대하여 규정상 고지하여야 할 재산적 이해관계가 없으며 어떠한 금전적 보상과도 연계되어 있지 않습니다. • 본 자료는 당사 고객에 한하여 배포되는 자료로 어떠한 경우에도 당사의 허락 없이 임의로 복사, 대여, 재배포될 수 없습니다 / 5

'미래준비 > 2.자산(n잡러.디지털노마드)' 카테고리의 다른 글

| 줬다가 뺐을때 동물은 화가 더 난다고 한다. ㅎㅎㅎ : 구글. 티스토리. (1) | 2022.11.10 |

|---|---|

| 글로벌데일리 20221026 (0) | 2022.10.26 |

| [ 2022년 10월 21일 ] 우크라이나 트래커 (0) | 2022.10.21 |

| 글로벌 데일리 20221014 (0) | 2022.10.21 |

| 카카오 사태 이후...구글 애드센스 폭락.떡락. (0) | 2022.10.18 |

댓글